【2023年最新】累進配当企業ランキング!不安定な相場も怖くない。安心して保有できる銘柄はこれだ!

こんにちは、けんちゃんファンドです!

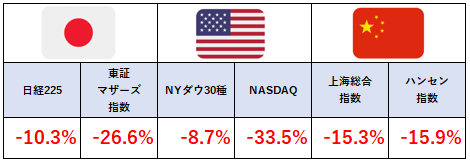

2022年は非常に厳しい相場環境でした。

どれだけ厳しかったか数字で確認します。

日本・アメリカ・中国とも厳しく、特にハイテク株を中心とする東証マザーズとNASDAQは壊滅的な状況になりました。

(日本・米国・中国)

2022年01月始値~2022年12月終値の騰落率

日本・米国・中国の詳細情報は以下参照ください。

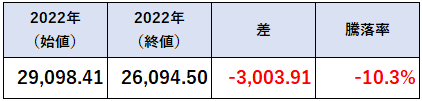

日経225

(2022年01月始値~2022年12月終値の差と騰落率)

差(-3,003.91円)

騰落率(-10.3%)

東証マザーズ指数

(2022年01月始値~2022年12月終値の差と騰落率)

差(-264.20円)

騰落率(-26.6%)

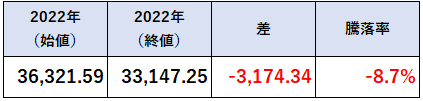

NYダウ30種

(2022年01月始値~2022年12月終値の差と騰落率)

差(-3,174.34ドル)

騰落率(-8.7%)

NASDAQ

(2022年01月始値~2022年12月終値の差と騰落率)

差(-5,266.02ドル)

騰落率(-33.5%)

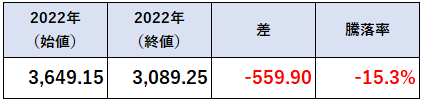

上海総合指数

(2022年01月始値~2022年12月終値の差と騰落率)

差(-559.90元)

騰落率(-15.3%)

ハンセン指数

(2022年01月始値~2022年12月終値の差と騰落率)

差(-3,729.13元)

騰落率(-15.9%)

ご覧の通り数字で見ることで、世界的に厳しい相場環境であったことが分かります。

ここからが本題になりますが、世界的に株価の上昇が期待できない間は、配当金にたよるほうが賢明です。

理由は配当金は株価ほど下落しない傾向があるからです。

株価は急落・急騰することがありますが、配当金は企業業績などに応じて、比較的安定しています。

ただし、配当金も株価どうように下がらないとも限りません。

そこで今回は、「累進配当」をとっている企業をご紹介していきます。

累進配当とは、業績などが悪化した場合でも現状の配当金を維持する、もしくは増配することを指します。

要するに減配をしないと公表している企業のことになります。

減配しないと分かっているなら、株価が下がっていても比較的安心して投資をできると考えました。

厳しい相場環境でも安心して保有できる累進配当企業に関してご紹介していきます。

目からウロコの累進配当銘柄の情報もあると思いますので、ぜひ最後までご覧ください。

本記事が参考になる投資家

- 累進配当銘柄を知りたい

- 企業業績などを知りたい

- 企業比較したデータを見たい

それでは本題に入ります。

累進配当企業

記事の中に記載されていない最新の累進配当銘柄は以下の通りです。

2023年06月16日時点

累進配当公表企業の配当利回りランキング(34社)

— けんちゃんファンド (@kenchanfan_com) June 18, 2023

①ニチモウ(8091)

②日本エスコン(8892)

③山陰合同銀行(8381)

④みずほFG(8411)

⑤東邦アセチレン(4093)

⑥三井住友FG(8316)

⑦伊藤忠エネクス(8133)

⑧三菱UFJ(8306)

⑨ウィルG(6089)

⑩スターティアHD(3393)

↓利回り掲載↓ pic.twitter.com/JOAI5qmy9V

累進配当企業一覧

2023年01月07日(土)時点:「有報キャッチャー」から企業データ抽出

2023年01月06日(金)時点:株価・配当・利回り・優待情報

配当利回りが高い順番

全19銘柄 スクロール(←👆→)

配当利回りが高いランキング

- NO1:4.94% 日本エスコン(8892)

- NO2:4.85% 稲畑産業(8098)

- NO3:4.84% 日本電技(1723)

累進配当企業確認方法

累進配当を公表している企業を確認します。

累進配当を公表している企業の探しかたとして、「有報キャッチャー」を活用いたします。

「有報キャッチャー」とは

EDINETやTDnetで開示されたIR情報を無料で提供しているサービスです

①検索窓に「累進」か「累進配当」と入力し全文検索をクリックする

「累進」と入力したほうがヒットする

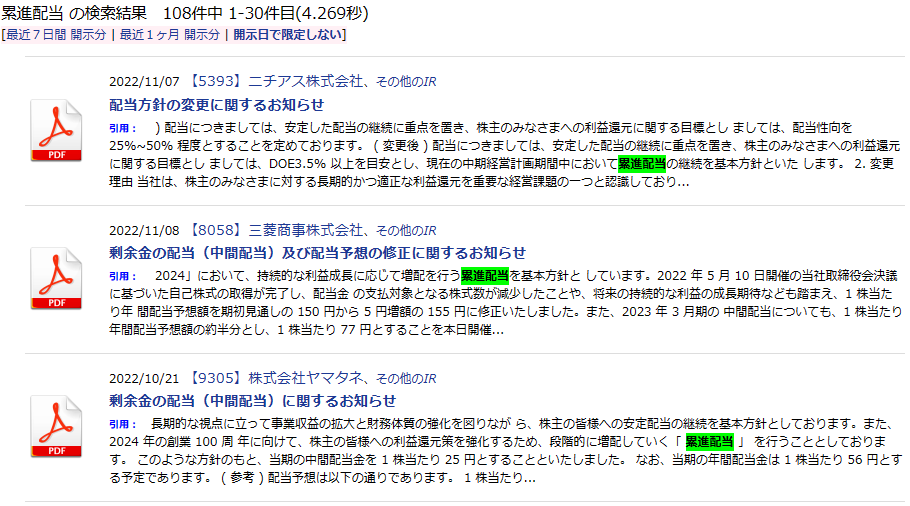

②「累進配当」に関わる情報が一覧となって抽出されます

以上の情報をもとに「累進配当」を公表している証拠(エビデンス)がある企業情報をまとめます。

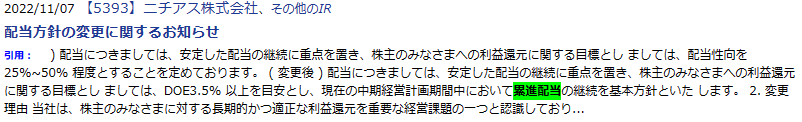

①ニチアス(5393)

2022/11/07:現在の中期経営計画期間中において累進配当の継続を基本方針といたします。

②三菱商事(8058)

2022/11/08:持続的な利益成長に応じて増配を行う累進配当を基本方針としています。

③ヤマタネ(9305)

2022/10/21:株主の皆様への利益還元策を強化するため、段階的に増配していく「累進配当」を行うこととしております。

④伊藤忠商事(8001)

2022/10/04:1株当たり配当金(円)ステップアップ下限配当(累進配当継続)

⑤ジョイフル本田(3191)

2022/11/02:DOE(株主資本配当率)2.5%を目安に、累進配当を継続

⑥稲畑産業(8098)

2022/02/07:中期経営計画期間中の新たな株主還元の基本方針として累進配当を導入しました。

⑦スターティアHD(3393)

2021/12/20:株主還元の強化・累進配当の実施

⑧光通信(9435)

2022/12/27:余剰金の配当については、累進配当(配当金額を減配せずに、維持又は増額させること)を意識

⑨ダイレクトマーケティングM(7354)

2022/11/11:EPSの成長に応じて増配する方針とし(累進配当)

⑩東邦アセチレン(4093)

2022/06/29:株主還元方針として累進配当施策を実施し、1株あたり50円以上の年間配当を維持することを目標にしております。

⑪オカダアイヨン(6294)

2022/06/29:株主還元方針として累進配当施策を実施し、1株あたり50円以上の年間配当を維持することを目標にしております。

⑫日本トリム(6788)

2022/11/08:DOE3%を基準として定め、業績に多大な影響を及ぼすことがない限り、財務健全性を確保しながら累進的な配当を実施…

⑬みずほFG(8411)

2022/11/14:株主還元方針については「累進的な配当を基本とし、自己株式取得は機動的に実施」することとしております。

⑭日本エスコン(8892)

2022/03/25:原則として「減配なし、配当維持もしくは増配のみ」とする累進的配当政策を導入…

⑮日本電技(1723)

2022/11/11:DOE4%を基準に累進的な配当を基本とするとともに、機動的な自己株式取得も実施してまいります。

⑯いちご(2337)

2022/05/30:2017年2月期より導入した「累進的配当政策」を本期間においても継続いたします。

⑰三井住友FG(8316)

2020/05/15:配当は累進的とし、配当性向は本中期経営計画期間中に40%を目指してまいります。

⑱パン・パシフィック・HD(7532)

2020/08/12:持続的な成長にあわせて増配を継続する「累進的配当政策」を基本方針としております。

⑲三菱UFJFG(8306)

2021/05/31:配当につきましては、利益成長を通じた1株あたりの配当金の安定的・持続的な増加を基本方針とし、2023年度までに配当性向は40%への累進的な引き上げをめざしてまいります。

全19銘柄の企業の「売上・営業利益・EPS」などのデータをランキング形式でまとめていきます。

総合的に企業を分析し、可視化していきます。

①売上CAGR(5年)

毎年、売上が伸びているかが企業にとって一番重要なことなので、はじめに売上CAGR(5年)を確認します。

売上CAGR(5年)とは

「Compound Annual Growth Rate」の頭文字を取ったもので、日本語では年平均成長率といいます。

かんたんに説明すると5年間の売上年平均成長率を算出するものです。

全19銘柄の直近5年間の売上成長率を確認します。

売上CAGR(5年)

5年間の売上成長率が高い順番

スクロール(←👆→)(単位:百万)

売上成長率(CAGR5年)ランキング

- NO1:30.9% ダイレクトマーケティングM(7354)

- NO2:22.9% 三菱商事(8058)

- NO3:22.2% 伊藤忠商事(8001)

以上、全19銘柄の売上CAGR(5年)データです。

②営利CAGR(5年)

次に営利CAGR(5年)を確認します。

営利CAGR(5年)とは

「Compound Annual Growth Rate」の頭文字を取ったもので、日本語では年平均成長率といいます。

かんたんに説明すると5年間の営利年平均成長率を算出するものです。

売上の次に重要なのが営業利益が成長しているかです。

営業利益が成長している会社は、継続的な価値のある企業として評価されやすいために重要性が高いです。

全19銘柄の直近5年間の営業利益成長率を確認します。

営業利益CAGR(5年)

5年間の営業利益成長率が高い順番

スクロール(←👆→)(単位:百万)

営利成長率(CAGR5年)ランキング

- NO1:41.8% ダイレクトマーケティングM(7354)

- NO2:35.4 稲畑産業(8098)

- NO3:16.4% 伊藤忠商事(8001)

以上、全19銘柄の営利CAGR(5年)データです。

③EPS CAGR(5年)

次にEPS CAGR(5年)を確認します。

EPS CAGR(5年)とは

「Compound Annual Growth Rate」の頭文字を取ったもので、日本語では年平均成長率といいます。

かんたんに説明すると5年間のEPS年平均成長率を算出するものです。

EPSは企業がどれだけ利益を株主に還元しているかをチェックするために活用できます。

EPSは右肩上がりに数字が上昇していくのが理想的だとされています。

全19銘柄の直近5年間のEPS成長率を確認します。

EPS CAGR(5年)

5年間のEPS成長率が高い順番

スクロール(←👆→)

EPS成長率(CAGR5年)ランキング

- NO1:56.6% ダイレクトマーケティングM(7354)

- NO2:35.8% 稲畑産業(8098)

- NO3:21.0% ジョイフル本田(3191)

以上、全19銘柄のEPS CAGR(5年)データです。

④ROE(自己資本利益率)5年平均

次にROE(自己資本利益率)5年平均を確認します。

ROEの数字は原則的に高ければ高いほど好ましいとされています。

ROE(自己資本利益率)とは

「Return On Equity」の略語で株主資本利益率のことで、株主資本に対してどれだけ効率的に利益を上げているかを示してます。

全19銘柄の直近5年間のROE平均を確認します。

ROE(5年)

5年間のROE平均が高い順番

スクロール(←👆→)(単位:%)

ROE平均が高いランキング

- NO1:26.13% ダイレクトマーケティングM(7354)

- NO2:21.11% 日本エスコン(8892)

- NO3:17.79% 光通信(9435)

以上、全19銘柄のROE 5年平均データです。

⑤ROA(総資産利益率)5年平均

次にROA(総資産利益率)5年平均を確認します。

ROAの数字は高ければ高いほど効率よく利益を出していることになります。

ROA(総資産利益率)とは

「Return on Assets」の略語で会社の事業に対して投資された資産について、どれだけ効率よく収益を得ているかを示しています。

全46銘柄の直近5年間のROA平均を確認します。

ROA(5年)

5年間のROA平均が高い順番

スクロール(←👆→)(単位:%)

ROE平均が高いランキング

- NO1:9.23% ダイレクトマーケティングM(7354)

- NO2:8.24% 稲畑産業(8098)

- NO3:7.65% 日本電技(1723)

以上、全19銘柄のROA 5年平均データです。

⑥自己資本比率

次に自己資本比率5年平均を確認します。

自己資本比率の数字は高ければ高いほど、会社の安全性が高いとされています。

自己資本比率とは

総資本に対する自己資本の比率。数字が高いほど会社の資本構成がよく安全性が高いとされています。

全19銘柄の直近5年間の自己資本比率平均を確認します。

自己資本比率(5年)

5年間の自己資本比率平均が高い順番

スクロール(←👆→)(単位:%)

自己資本比率平均が高いランキング

- NO1:73.4% 日本トリム(6788)

- NO2:68.9% ジョイフル本田(3191)

- NO3:67.3% 日本電技(1723)

以上、全19銘柄の自己資本比率 5年平均データです。

⑦1株配当CAGR(5年)

次に1株配当CAGR(5年)の1株配当が伸びているか確認します。

1株配当CAGR(5年)とは

「Compound Annual Growth Rate」の頭文字を取ったもので、日本語では年平均成長率といいます。

かんたんに説明すると5年間の1株配当年平均成長率を算出するものです。

全19銘柄の直近5年間の1株配当CAGR(5年)を確認します。

1株配当CAGR(5年)

5年間の1株配当CAGR(5年)が高い順番

スクロール(←👆→)(単位:円)

1株配当CAGR(5年)が高いランキング

- NO1:28.8% 稲畑産業(8098)

- NO2:20.7% パン・パシフィックHD(7532)

- NO3:20.5% 日本エスコン(8892)

以上、全19銘柄の1株配当CAGR(5年)データです。

⑧配当性向(5年)平均

次に配当性向(5年)の平均を確認します。

配当性向とは

会社が税引き後の利益である当期純利益のうち、配当金の支払いに向けた数値(%)

配当性向は基本的には低いほうが好ましいとされています。

配当性向が高い場合は減配や無配になる可能性がある。

全19銘柄の直近5年間の配当性向平均を見ていきます。

配当性向5年平均

5年間の配当性向が低い順番

スクロール(←👆→)(単位:%)

配当性向(5年)が低いランキング

- NO1:16.3% パン・パシフィックHD(7532)

- NO2:23.9% オカダアイヨン(6294)

- NO3:25.5% スターティアHD(3393)

以上、全19銘柄の配当性向(5年)データです。

総合ポイント

以上、8項目のデータを確認しました。

確認したデータをまとめると以下の通りです。

企業分析に使った8項目のデータ

- 売上CAGR(5年)

- 営利CAGR(5年)

- EPS CAGR(5年)

- ROE(自己資本利益率)5年平均

- ROA(総資産利益率)5年平均

- 自己資本比率

- 1株配当CAGR(5年)

- 配当性向(5年)平均

企業分析をする上で特に重要な情報をデータとしてまとめました。

上記8項目をすべてのデータをもとにランキングにまとめます。

上位の銘柄ほど、安定している企業と評価できます。

総合ランキングNO1

総合ポイントが低いほうが良い

19銘柄を比較したものであり、上位銘柄を推奨するものではありません。

スクロール(←👆→)

まとめ

今回のブログでは、「累進配当」を公表している企業をご紹介させていただきました。

不安定な相場が続いている状況では、配当金を減配しないと公表している企業は中長期投資において、とても安心感があります。

株価が少しくらい下がっても、配当金でカバーできるという考えにもなります。

さまざまなデータを活用し企業分析をしました。

数字で確認することで可視化できたと思います。

他の企業と比較するなどして、参考にしていただければ幸いです。

最後までご覧いただきまして、ありがとうございました。

【おすすめ高配当ランキング】個人投資家が選ぶNO1銘柄はこれだ!

-320x180.png)