セカンダリー投資で資産を増やす方法

こんにちは「けんちゃんファンド」と申します。

今回のブログでは、「人生を逆転する10倍株入門」を読んで勉強したことをみんなが実践で活用できるようにしていく内容にしていきます。

ブログの参考書籍ご紹介

今回のブログの参考書籍をご紹介いたします。

人生を逆転する10倍株入門

著者略歴

2017年~2021年(過去5年間)の上場企業一覧

さっそくですが、過去5年間のIPO銘柄でどの企業の株価が1番上昇しているかなどが気になると思いますので、まずはご覧ください。

理由は後ほど解説いたしますが、著者が過去5年間に上場しているIPO企業の「セカンダリー投資」を推奨しているからです。

2017年~2021年株価上昇率ランキング

株式分割を考慮し分割後の株価と公募価格を比較し100株保有していた場合、いくら儲ける事ができたか?どれくらい株価が上昇したか?をご覧いただけます。

スマホでご覧になる方は縦から横にすることで各段に見やすくなります。

★自動回転をONにすることをお忘れなく!

全404銘柄掲載(上昇倍率が高い順)

いかがでしたか、あなたの保有銘柄はございましたか。

上昇率が1番高いジャパンエレベーターサービスさんを保有していた場合、3,300%を超えるリターンを得られたことになります。

これが株式投資の醍醐味だと思います。

今回のブログでは今からでも遅くない、まだまだこれから大きくリターンを得る事ができる可能性を秘めた銘柄を一緒に探していきましょう。

セカンダリー投資とは

新規上場したばかりのIPO銘柄を値動きを見ながら売買し収益を得る投資手法

セカンダリー投資メリット

- なかなか当たらないIPO銘柄に当選する必要がない。

- IPO株に自由に投資ができる。

- 高いリターンを得られる可能性がある。

セカンダリー投資デメリット

- 値動きが荒っぽく株価が乱高下しやすい。

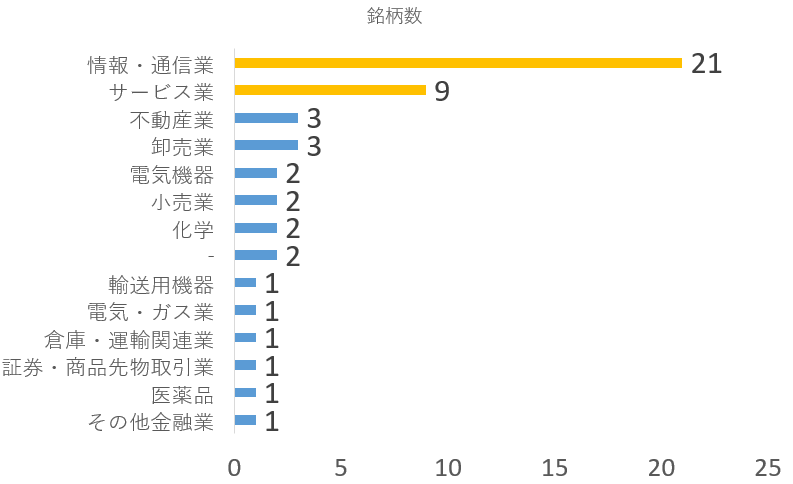

2017年~2021年上場企業から株価上昇率が高い上位50銘柄を業種別に分類

公募価格から現在値の上昇倍率が大きい上位50銘柄の業種を調べてみました。

1番多い業種

50銘柄中21銘柄が「情報・通信業」で42%と圧倒的に多い業種です。

50銘柄中9銘柄が「サービス業」で18%と情報・通信業と合わせると60%になります。

このデータからも分かるようにIPOのセカンダリー投資を実践する場合は、四季報などを見て「情報・通信業」・「サービス業」から選ぶ方がリターンが見込めるかもしれませんね。

上位50銘柄の業種分析

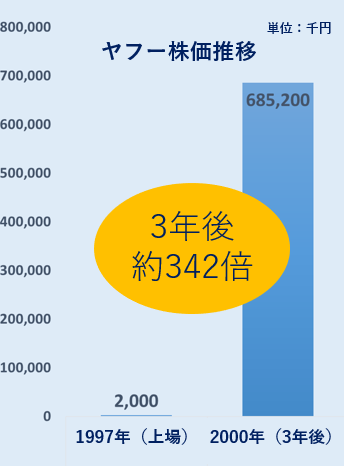

ヤフー株価推移から考えること

突然ですが下図ヤフー株価推移をご覧ください。

1997年に上場したヤフーの株価をご覧いただくと1株約200万円からスタートした後、3年後に1株6億8,520万円をつけ約342倍の驚異的な上昇を見せました。

資産を大きく増やすには

ヤフーの株価からも分かるように「IPO銘柄・IPOセカンダリー投資」は、株価が一気に上昇するような可能性を秘めています。

あなたの資産が数十億~数億円ある場合は上記のような投資は必要ありません。

安全な大企業の高配当株を購入し、配当金で生活すればいいと思います。

仮に1億円あれば3%の利回りで運用すると年間配当金約300万円が(税引前)入ります。

約20%の税金が引かれる事(約60万円の税金)を考慮すると年間約240万円が手元に残ります。

約240万円÷12カ月=約20万円/月が残るので贅沢をしなければなんとか生活できる水準だと思います。

あなたに数億円の資産がなければ、「IPOセカンダリー投資」は有望な投資手法だと思います。

公募売出総額でIPO銘柄を分類

公募売出総額とは

公募売出総額とは公開規模のことです。

公募売出総額とは、上場時に増資される公募株と上場前から保有している既存株主から売り出される売出株によって構成されます。

IPO銘柄を公募売出総額(公開規模)で分類

- 小型IPO:15億円未満の公開規模

- 中型IPO:15億円~100億円未満の公開規模

- 大型IPO:100億円以上の公開規模

人気があるIPO

- 公開規模が15億円以下(10億円以下ならなお良い)

- テーマ性のある銘柄

人気のないIPO

- 公募をしないで売出のみのIPO

人気がない理由として既存株主が上場後に株式を売り抜けると考えられているからで、そういう銘柄への投資は注意が必要です。

IPO銘柄の注意点

ロケットのように公募価格から初値にかけて株価が上昇し、その後時間の経過とともにどんどん株価が下落していく銘柄が多いと思います。

特に公募売出総額15億円未満の企業によくある傾向だと思います。

IPO銘柄の調べ方

IPO企業は四季報に情報が掲載されていないので、いろいろな角度から調べる必要があります。

理由として四季報などに情報が掲載されるまでに数カ月かかることもあるからです。

①会社のホームページを見る(上場する企業なIRに「成長可能性に関する資料」)を確認する

②TRADERSWEBを確認する。(投資情報が多数掲載されてるのでおすすめのサイト)

IPO(トップ):IPO – トレーダーズ・ウェブ(株式情報、FX情報) (traders.co.jp)

③(有料)FISCOIPOを確認する。

株式市場のテーマに着目する

IPO銘柄はテーマ性も株価上昇の要因になりますので、調べておきましょう。

株式市場では時折テーマで株価が上昇する場合があります。

株探のサイトを利用すると人気のテーマが分かります。

人気のテーマ・ベスト30などがランキング形式で毎日更新されているので確認すると良いと思います。

株探 | 【人気の株式テーマ】 – 3日間のアクセスランキング (kabutan.jp)

市場で売買代金上位に連日名前が出てくる銘柄は市場の主力銘柄と考えられます。

海外で成功しているビジネスモデル

IPO銘柄を選定する場合に、海外に同様なビジネスモデルがある企業から選ぶ考え方もあります。

例えば、EコマースプラットフォームのBASE(4477)ですが、世界に目を向けると2006年にカナダで創業しアマゾンキラーとして有名な「Shopify(ショッピファイ)」などはビジネスモデルが似ています。

世界で活躍しているような有望な企業と同様のビジネスモデルを持つ企業は株価が勢いよく上昇する傾向があります。

他にも弁護士ドットコム(6027)などがあります。

米国に上場しているドキュサイン(DOCU)と同様なビジネスモデルです。

ドキュサイン(DOCU)は世界NO1の電子署名を提供している会社です。

BASE(4477)・弁護士ドットコム(6027)の株価をご覧いただくと勢いよく上昇している事が分かります。

10倍株を見つける方法

高成長企業の条件

著者が考える高成長企業の条件

- 売上高の伸び率が最低15%以上で理想は20%以上伸びている事。

売上高の伸びを重視する理由

- 業績が予想しやすい

- 安心して株を購入できる

- 期間投資家に好まれる

PSR20倍以下の銘柄から選ぶ

PSRとは

PSRは、売上高と比べて株式時価総額がどれだけ大きくなっているか測る指標で株価が割高か割安か判断する時に利用される。

PSRの計算方法

PSR=株式時価総額÷今期予想売上高

PSRのメリット

企業が赤字でも計算できる。(PERは赤字では計算できない)

PSRの基準

20倍以上なら割高と言われている。

近年はSaaS企業で株式市場で人気のある銘柄はPSR30倍・40倍以上の銘柄もある。

著者の選定条件を上回る厳しい条件で銘柄検索

著者が考える高成長企業の条件を上回る数値で銘柄を絞ると105銘柄が残ります。

- 売上成長率(前々期→前期)30%以上増加

- PSR(会予)10倍以下

105銘柄掲載(2021年05月21日終値参照)

まだ買えるかもしれない41銘柄

2017年~2021年全上場企業と先ほど厳しい条件①売上成長率(前々期→前期)30%以上増加②PSR(会予)10倍以下で検索した銘柄と重複する銘柄を調査しました。

調査した結果2017年~2021年上場企業と厳しい条件で検索した105銘柄の中で41銘柄が重複しました。

重複41銘柄(2021年05月21日終値参照)

PSR10倍以下で検索しましたので、まだ購入できる水準の銘柄かもしれません。

ファンダメンタルズなどを調べてみるといいと思いますので、ご確認下さい。

IPO銘柄を買いに行くタイミング

IPO銘柄を買いに行くタイミングは、初値=高値を超えてきた時が最大のチャンスだと思います。

そんな時はあらためて会社のファンダメンタルズを確認し、今後も成長する可能性を感じれば打診買いを行い、はっきり高値を更新した場合は買い増すなどの方法もあります。

狙い目のIPO銘柄

- 公募売出総額100億円以上

- 初値が何倍にもならないで抑えられた銘柄

- 売上高が伸びている銘柄

- ブックビルディングの海外比率が高い銘柄

- 新奇性に富んだビジネスモデル

- 実はありそうでなかった業種

- 独自技術やサービスを提供ニッチな業界でシェアトップ

2017年~2021年(過去5年間)の上場企業一覧

2017年から2021年までのそれぞれの年度ごとに公募価格からの上昇率が高い順番に並べ替えをしています。

各年度ごとの上昇率が高い銘柄をご覧下さい。

その年のスター銘柄を確認できます。

2017年上場企業一覧

2021年05月21日終値参照

公募価格から現在値の上昇倍率が高い順番に並べ替えています。

上位掲載銘柄のほうがリターン大きいことになります。

【2017年~2021年上場企業】を各年度ごとにご紹介していきます。

スマホでご覧になる方は縦から横にすることで各段に見やすくなります。

★自動回転をONにすることをお忘れなく!

94銘柄掲載(2017年上場企業)

2018年上場企業一覧

2021年05月21日終値参照

公募価格から現在値の上昇倍率が高い順番に並べ替えています。

上位掲載銘柄のほうがリターン大きいことになります。

95銘柄掲載(2018年上場企業)

2019年上場企業一覧

2021年05月21日終値参照

公募価格から現在値の上昇倍率が高い順番に並べ替えています。

上位掲載銘柄のほうがリターン大きいことになります。

90銘柄掲載(2019年上場企業)

2020年上場企業一覧

2021年05月21日終値参照

公募価格から現在値の上昇倍率が高い順番に並べ替えています。

上位掲載銘柄のほうがリターン大きいことになります。

94銘柄掲載(2020年上場企業)

2021年上場企業一覧

2021年05月21日終値参照

公募価格から現在値の上昇倍率が高い順番に並べ替えています。

上位掲載銘柄のほうがリターン大きいことになります。

31銘柄掲載(2021年上場企業)

まとめ

今回のブログでは2017年から2021年に上場している上場企業を確認しながらIPOセカンダリー投資について勉強してきました。

銘柄によっては公募価格から現在値で比較した場合、株価が3,300%以上上昇するなど大変夢のある投資手法ではないかと思います。

「一発逆転を目指す投資家」や「一気に資産を増やしたい投資家」にはおすすめの投資手法です。

当然リスクとリターンは表裏一体なので、慎重に投資する事をおすすめ致します。

最後に今回ブログの参考書籍をご紹介して終わりに致します。

IPOセカンダリー投資に焦点を当てた書籍はあまりないと思いますので、私も新たな発見がありとても新鮮でした。

今回のブログが参考になった方は本書を手にとってご覧ください。

投資においてはコツコツと積み増していく方が長く続けられると思っています。

少額から投資できる証券会社をご紹介いたします。

少額から投資できる証券会社

PayPay証券

| PayPay証券がおすすめな人 |

| ・少額から投資をしたい |

| ・日米の有名企業に投資をしたい |

| ・PayPayをよく利用する |

LINE証券

| LINE証券がおすすめな人 |

| ・少額から投資をしたい |

| ・投資初心者から中級者 |

| ・LINEをよく利用する |

マネックス証券

| マネックス証券がおすすめな人 |

| ・少額から投資をしたい |

| ・手数料がとにかく低い方がよい |

| ・米国中国株にも興味がある |

複数の証券口座を開いた場合資産の状況を把握するのが困難になってきます。

資産を可視化するツールがあるのでご紹介いたします。

株式投資管理・分析アプリ

「カビュー」

《ios版》カビューを試してみる

株式投資管理・分析アプリ「カビュウ」《android版》カビューを試してみる

株式投資管理・分析アプリ「カビュウ」| カビューがおすすめな人 |

| ・複数の証券口座を開いている |

| ・資産を可視化したい |

| ・購入売却履歴を確認したい |

最後までご覧いただきましてありがとうございました。

本ブログは個別銘柄を推奨するものではございません。投資の際は慎重に自己責任にてお願いいたします。

2019年上場企業①-4-640x360.jpg)